上市后首迎单季盈利,股价却跌回谷底,《三谋》长线运营的成败或将决定B站游戏业务的未来

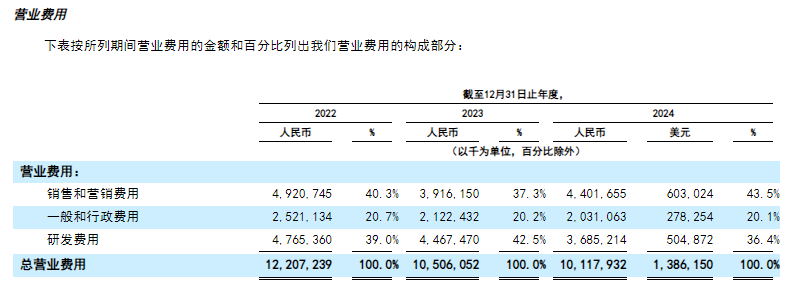

题图来源 | pexels

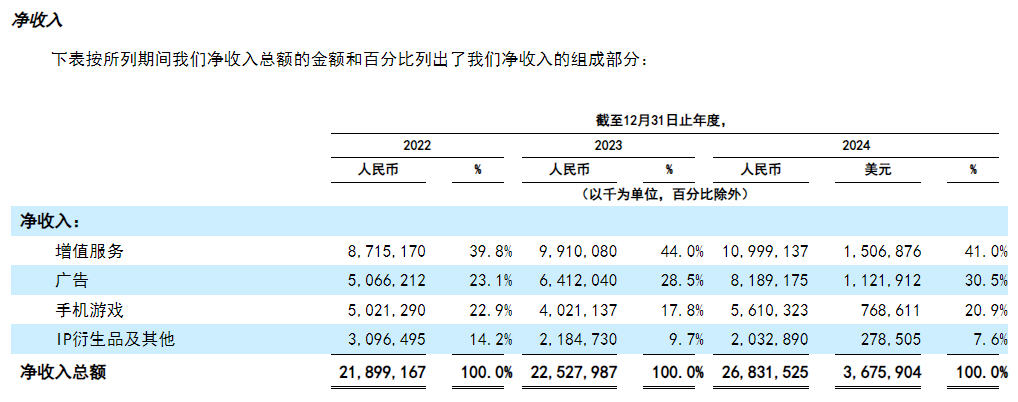

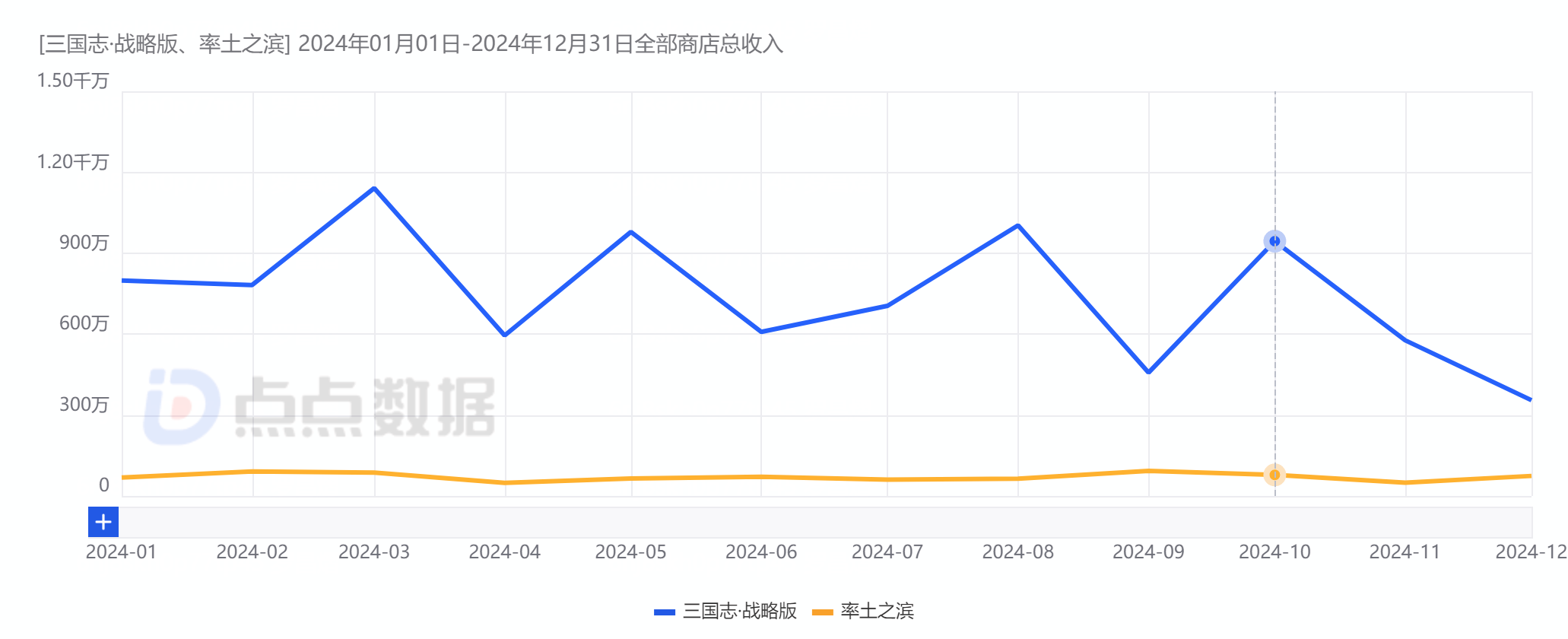

月初,哔哩哔哩(以下简称“B 站”)发布了 2024 财年年报,财报显示,B 站全年净营业额为 268.32 亿元,同比增长 19.1%。毛利润为 87.74 亿元,同比增长 61.2%。净亏损为 13.64 亿元,同比大幅收窄 71.7%。此外,还达成了 60 亿元正向经营性现金流的历史新高成绩。

纵观 B 站 2024 年全年表现,最亮眼的莫过于第四季度。据此前公布的财务数据,B 站 2024 年第四季度实现营收 77.3 亿元,同比增长 22%,调整后净利润 4.52 亿元(去年同期录得净亏损 5.56 亿元),实现上市后首次单季度盈利。

年报中,B 站将年度亏损的缩减以及利润率的提升归功于广告和移动游戏两块业务的增长,其中移动游戏业务全年收入达到 56 亿元,同比增长 40%。而这一增长则是得益于 B 站于 2024 年 6 月所推出的首款三国题材策略游戏《三国:谋定天下》的出色表现。

根据点点数据统计,截止到 2024 年底,《三国:谋定天下》下载量超过 690 万,App Store 平台预估总收入超过 1.32 亿美元(约合人民币 9.69 亿元)。B 站在年报中表示,“《三谋》早期的成功以及策略游戏的长生命周期特性,让我们有信心令其成为经久不衰的旗舰游戏之一”。由此可见 B 站对于《三谋》的重视与野心。

自 B 站于 2 月 6 日公布了去年第四季度的业绩数据,到 2 月 20 日发布 2024 年度业绩公告,其美股、港股股价双双走高,其中美股股价更是来到了三个月以来的高点。直至时间来到 3 月初,其股价又开始出现持续下跌,直到年报发布才堪堪止住颓势。究其原因,或许是摸不准这份成绩单下,B 站真正的“虚实”。

下文中,我们将围绕 B 站的主营业务,从数据出发分析其前景与隐忧。

增值服务:用户触顶,积极求变

年报显示,B 站 2024 年增值服务营收约为 110 亿元,较 2023 年的 99 亿元增加 11%。作为 B 站的主要收入来源,平台年轻化的用户基础始终是保证其营收稳定增长的底气,超过 78% 占比的年轻用户拥有极强的消费意愿与购买力,同时更对全方位的内容感兴趣并具备无与伦比的创造力。

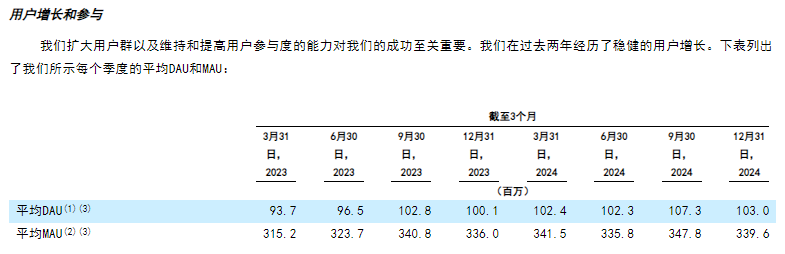

根据 B 站公布的数据,2024 年,其平台的平均 DAU 为 1.04 亿,MAU 为 3.41 亿,较 2023 年分别增长 6% 和 4%。总体增长的用户量对于其直播和付费会员业务的稳健增长起到了推进的作用,但整体用户增速放缓的客观事实同样不可忽视。这其中,互联网流量红利消退的大背景虽也是影响因素之一,但自身用户增长遭遇瓶颈、乃至触顶的可能或也促使 B 站积极求变,在各个业务线上寻找新的增长点。

直播业务方面,除了传统的游戏直播外,B 站也在积极探索其他直播形式,比如与春晚进行合作。2025 年央视春晚直播期间,B 站日活用户同比增长 20%,弹幕量超 1 亿条,30 岁以下观众占比 83%,甚至晚会回放上线后,观看人数都超过了 3700 万,显著拉动用户活跃度。

而对于建立于 B 站强大 PUGV 内容生态系统之上的 OGV 与会员订阅业务,其一方面不断对其他内容类别进行投资,同时通过在移动应用上推出短视频功能“故事模式”、在智能电视上提供更沉浸和高清的观看体验等方式拓展使用场景,从而利用丰富的 OGV 产品满足用户群不断变化的需求,激发 PUGV 内容创作者的创作并补充 PUGV 内容类别。

在 2024 年更新的《视频创作激励年度计划》中,B 站为视频基础激励设置月收入上限,以月均平台收入 5000 元为界,超过的将不再享受创作激励,而不足的也最多只能获得 2000 元的创作激励,进而将激励计划惠及更多中小型 UP 主,鼓励他们创造更丰富的内容。

另一方面,B 站也在通过各种方式提升付费会员权益,如推出粉丝充电计划允许付费用户访问其订阅内容创作者的独家优质视频;精品课程项目整合了高价值的教育内容,也为用户提供了更效率的学习体验。有效提升原有会员粘性的同时,更进一步提升付费会员的转化率。

其他业务包括漫画和音频等作为 ACG 内容产品的延伸,原本也是其实现内容多元化扩展,继而实现变现的重要环节。但随着各赛道的竞争加剧,行业逐步规范,如得不到资源倾斜,以当前的趋势发展,其发展情况不容乐观。

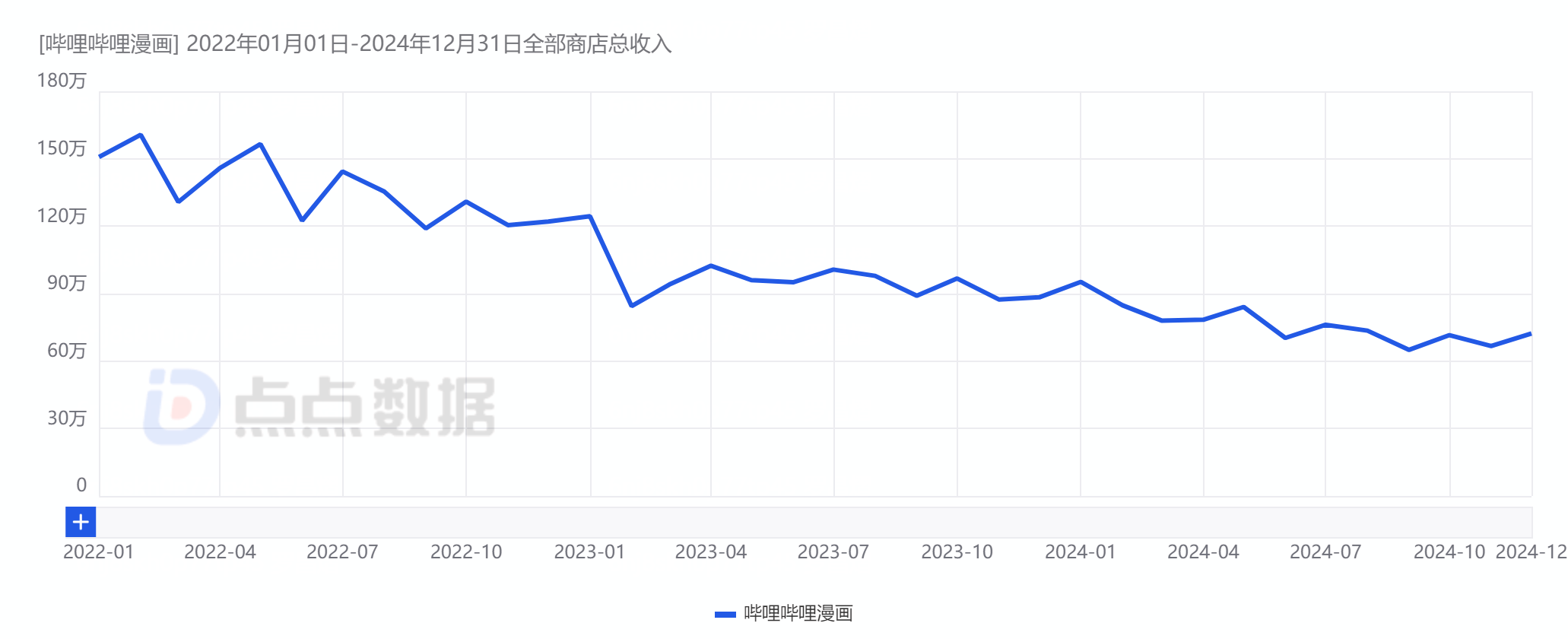

以 B 站旗下漫画应用《哔哩哔哩漫画》为例,根据点点数据统计,其 2022 年至 2024 年的月收入数据整体呈现较为明显的下滑趋势,月预估收入已由 2022 年 2 月的 1172 万元的峰值滑落至 2024 年 12 月的 527 万元。此外,根据 B 站年报揭示的风险提示中,线上提供漫画可视为互联网出版活动,未来可能要求内容提供方取得互联网出版服务许可证,面临合规风险。

广告:升级整合,潜力仍存

年报显示,B 站广告业务总收入达到了 82 亿元,同比增长 28%。其中,效果类广告收入同比增长 40%,品牌和原生广告收入则是实现了两位数的同比增长。排名前五的广告垂直产业分别是游戏、数码产品及家电、电商、互联网服务以及汽车。

由此可见,年报中所提及的广告业务实现了强劲增长实则由效果类广告所带动。且这类基于表演和视频内容的广告也确实适配 B 站年轻化的内容生态,因而用户端的增长也自然带动这类广告业务的收入增长。

与此同时,B 站还在 2024 年对其广告推广平台进行了多项重要升级与整合,进而推出了一站式广告投放管理系统,即三连竞价推广平台。该平台整合了原有的「花火商单系统」、「起飞内容加热系统」、「必选广告投放系统」等商业能力,覆盖触达、种草、转化全链路营销场景。通过该平台,B 站有效巩固了其在整合营销能力方面的优势,也成为了其去年广告业务增长的主要原因。

此外,根据 B 站 CEO 陈睿日前透露,目前 B 站 AI 工具参与生成的广告已经占比超过 10%。借助 DeepSeek 等廉价大模型,搭载 B 站自研的广告素材 AI 内容生产工具,B 站未来有望大幅优化封面标题,进一步提升广告点击率。

而作为为数不多的“纯净”中文视频网站,B 站的广告业务实则仍然具备较大的营收潜力。其增长点便在于视频播放页面中未开放的插播广告、导视广告等多个广告位以及新增的短视频栏目的广告位。对比其他视频网站而言,虽然 B 站的用户群体和内容生态决定了当下对于这些广告栏目的取舍,但无法否认的是其已被验证的高效变现能力。如果 B 站能够找到恰当的方式来启用这些栏目,或将成为其营收带来巨大的提升。

移动游戏:《三谋》的成功影响深远

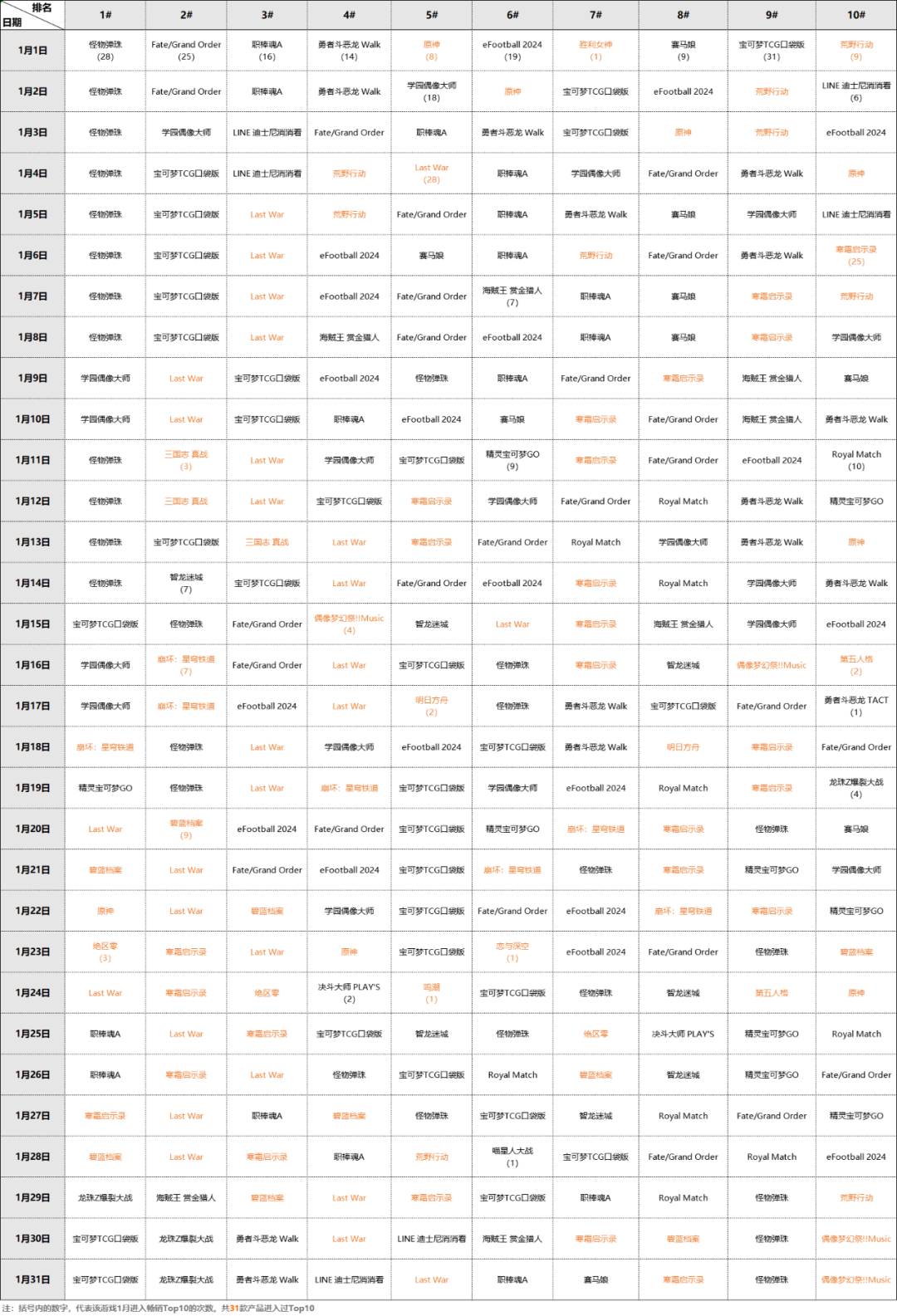

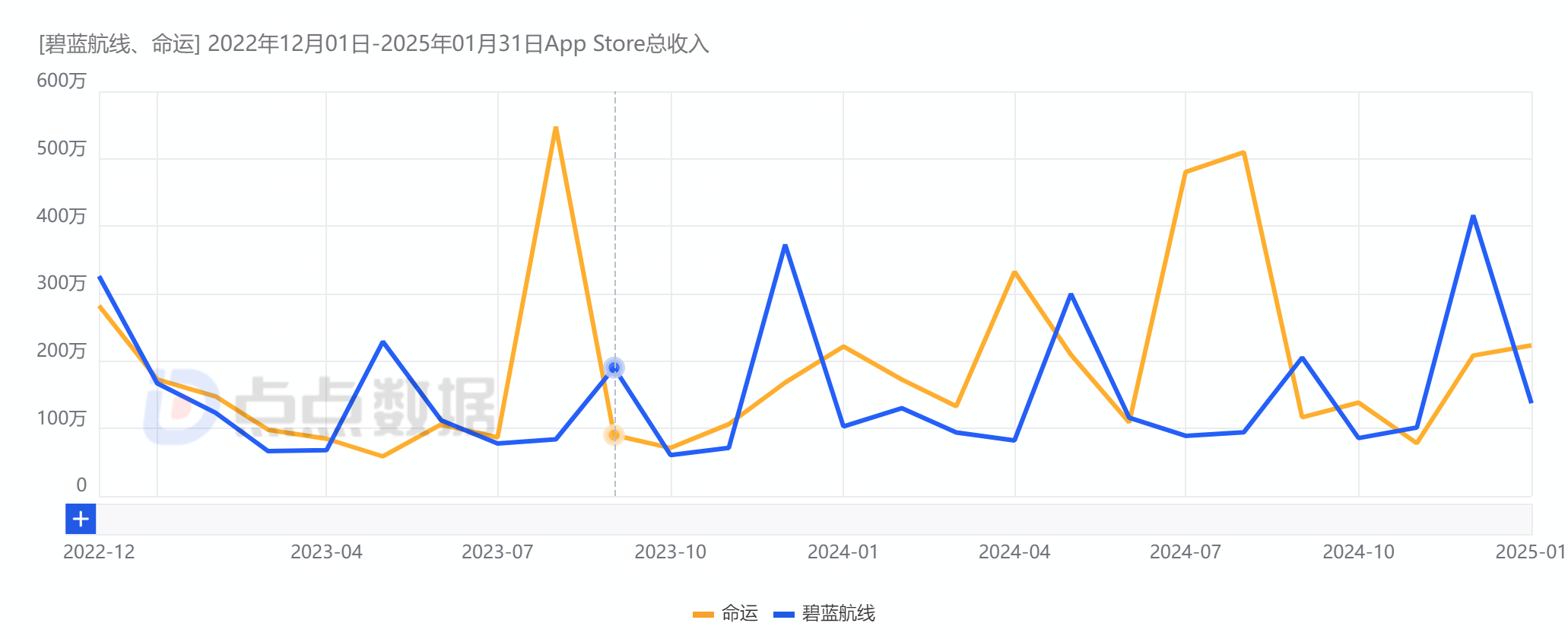

年报显示,B 站 2024 年移动游戏业务收入达到 56 亿元,同比增长 40%。B 站将这块业务的增长视为业绩盈利的重要原因之一,而达成业务增长的关键便是年报中多次提及的一款产品,即旗下首款策略游戏《三国:谋定天下》。此外,另外两款长青产品《命运-冠位指定》(Fate/Grand Order)和《碧蓝航线》(Azure Lane)的稳定收入表现也功不可没。

从点点数据统计的《命运-冠位指定》和《碧蓝航线》两款产品 2023-2024 年的月收入数据趋势可见,两款产品皆处于较为稳定的运营阶段,收入数据变化趋势较为规律,年收入变化不大。

面对游戏研发的难度以及不确定性,两款长青产品的成功也给予了 B 站贯彻海外热门产品本土化发行道路的信心,而这或许也是其研发费用逐年降低的原因之一。

直到去年 6 月《三谋》的出现。回顾去年一整年 B 站在国内发行的所有手游产品的数据成绩,根据点点数据统计的国内 App Store 预估收入,截止到 2024 年底,《三谋》约为 9.69 亿元,《物华弥新》约为 3928 万元,《炽焰天穹》约为 1987 万元。《三谋》的“鹤立鸡群”或许能够为这一趋势带来转机。

虽然从同年发行的另外两款本土化产品的收入趋势上看,目前也在 IP 影响力的加持下实现了较为稳定的营收,海外热门产品本土化的道路依旧通畅。但尝到《三谋》“甜头”的 B 站势必将再度燃起自主研发的信心。

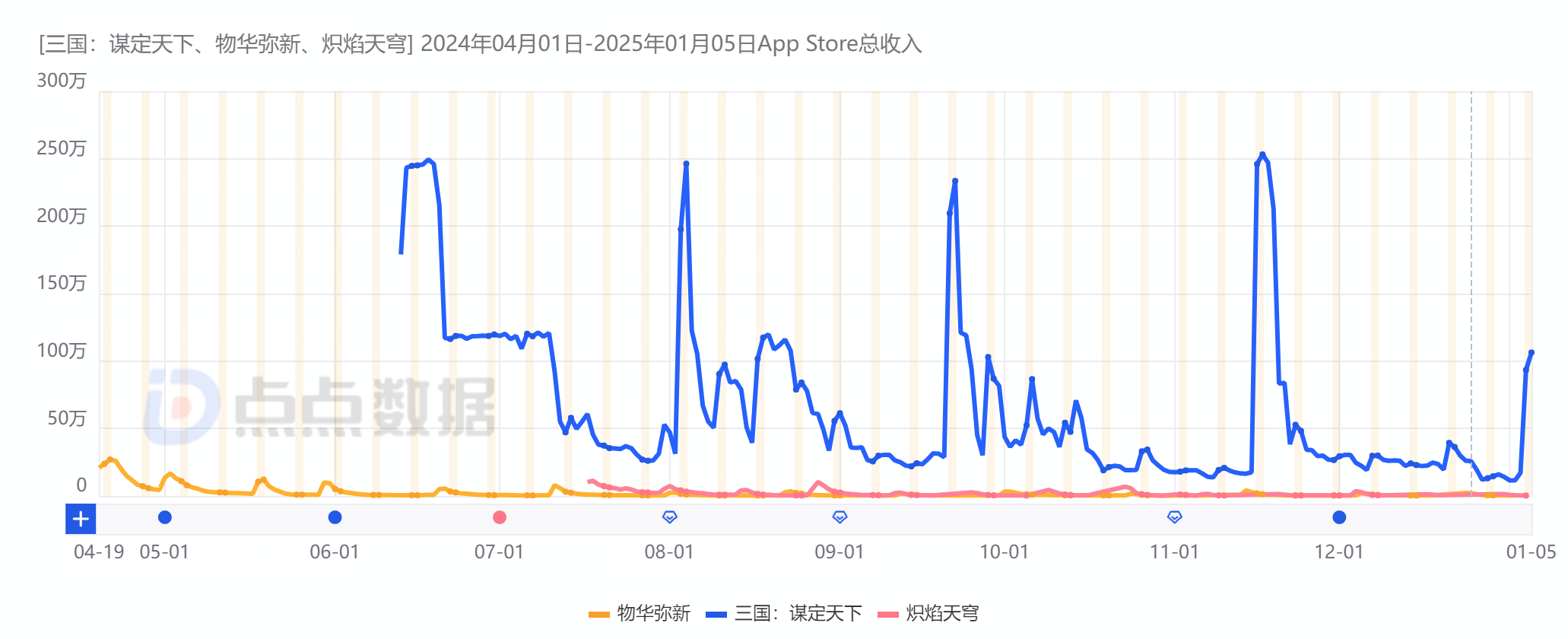

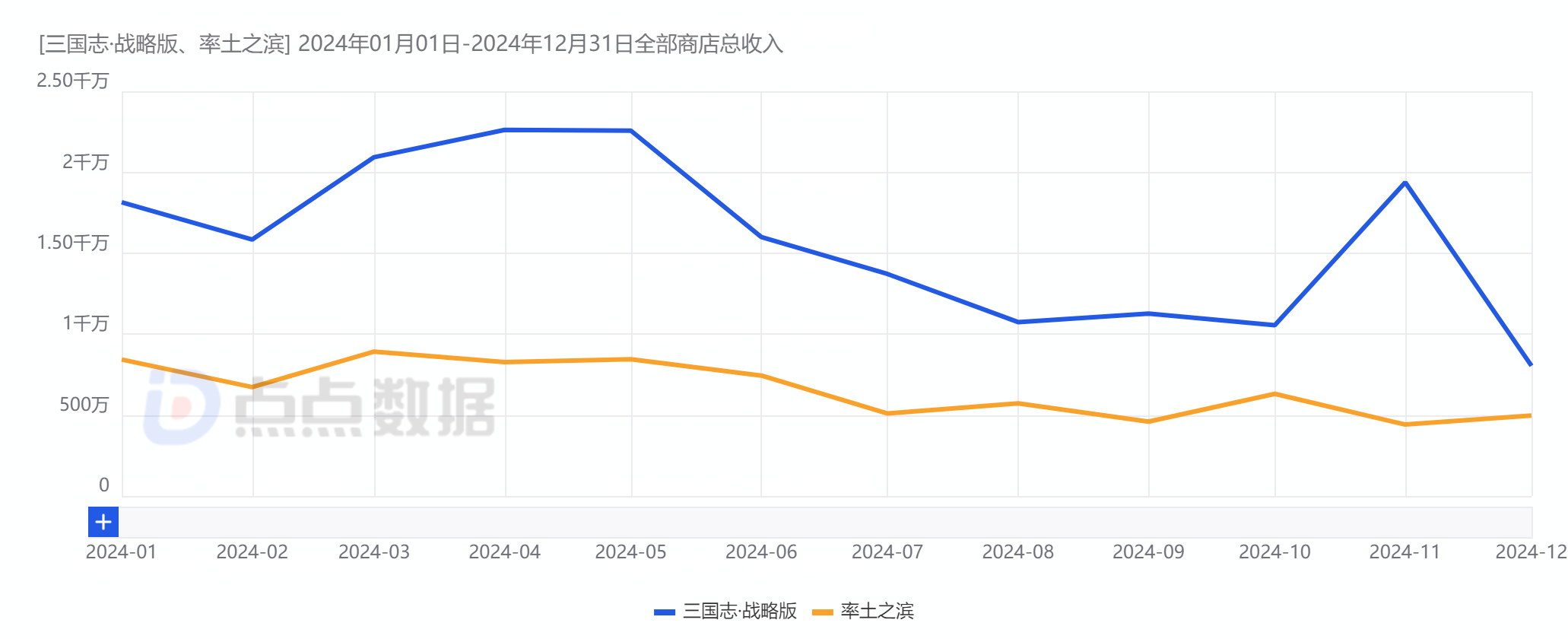

与此同时,对《三谋》这款偏传统 SLG 产品而言,虽然存在流水前高后低的规律。但赛道内的头部产品普遍拥有较长的生命周期,如此前“相爱相杀”的两款三国题材产品《三国志·战略版》以及《率土之滨》,两款游戏去年在国内和海外尽皆能够维持相对稳定的收入水平。而拥有良好开局的《三谋》或也具备这样的潜力。

《三国志·战略版》&《率土之滨》国内收入趋势

《三国志·战略版》&《率土之滨》海外收入趋势

因而 B 站要将《三谋》打造成为一款经久不衰的旗舰游戏的预期,面对三国题材 SLG 游戏市场竞争白热化的现状,要在竞争中脱颖而出,获取更大市场份额,必须加大研发投入,提升游戏品质、丰富玩法、优化技术,以吸引更多玩家。

此外,作为已被验证了可行性的题材和赛道,出海或也将成为《三谋》未来运营的必由之路,而这也将成为 B 站未来移动游戏业务,乃至整体营收的新增长点。