两大国产黑马PK:双双大破20亿美元收入记录

编译:零

题图来源 | pexels

First Fun 的《Last War: Survival》(下文简称《Last War》)叕破纪录了。

根据 AppMagic 数据显示,截至前几天(2 月 15 日),《Last War》在苹果 App Store 和 Google Play 商店的累计收入已经突破 20 亿美元(约合人民币 146 亿),而这距离游戏的全球上线还不到一年半的时间,也就是 18 个月。

回顾历程,《Last War》于 2023 年 8 月上线。游戏初期的表现平平,发布首月仅有 28.7 万美元的收入,但到了 9 月,游戏的月收入迅速翻倍,达到了 59.2 万美元,随后 10 月,《Last War》月收入首次超过 100 万美元。

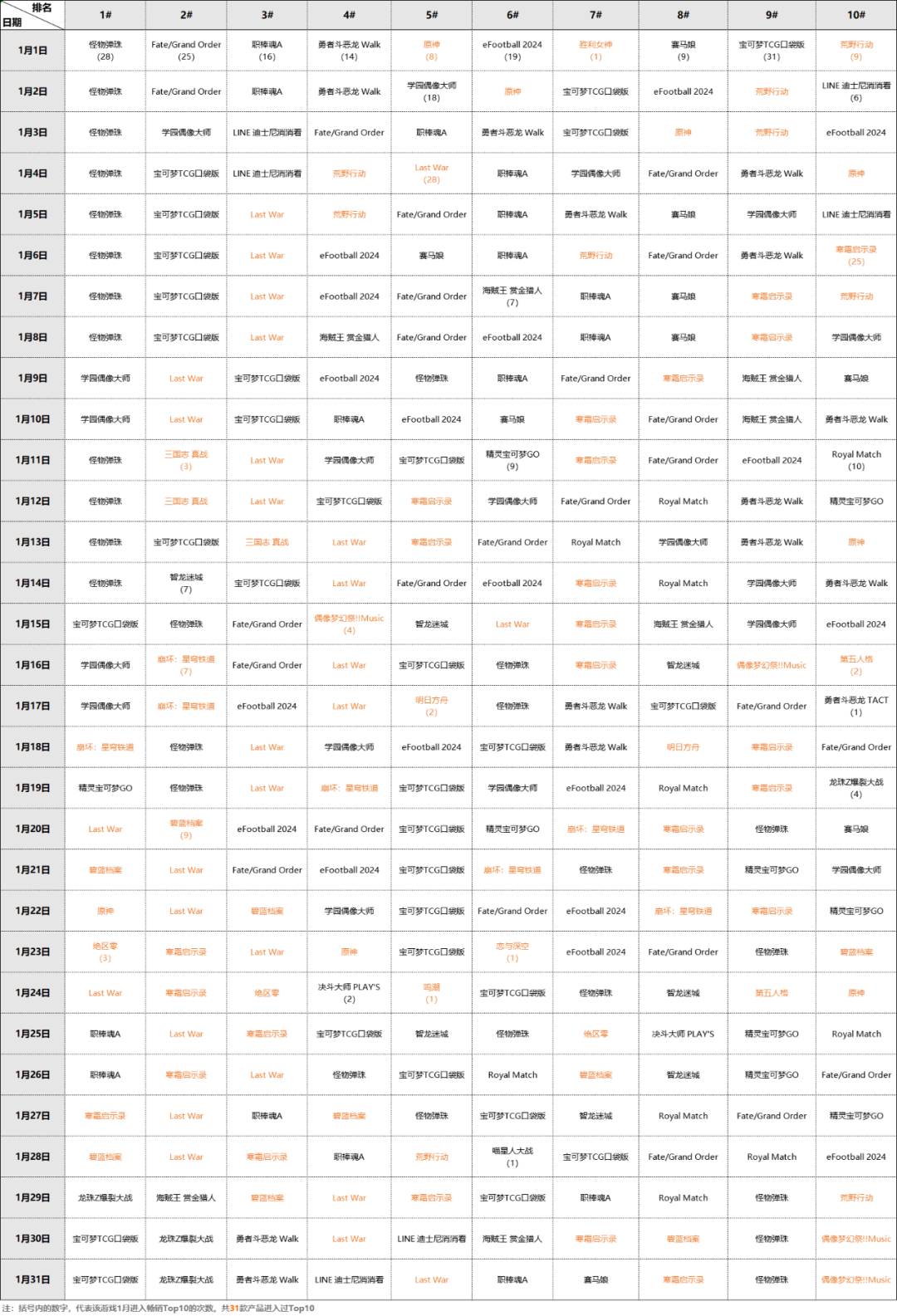

在 2024 年初,《Last War》开始迅速崛起。同年 9 月,游戏的累计收入突破 10 亿美元,在当时,这是它有史以来最赚钱的一个月,月收入达到了 1.75 亿美元,但到了 12 月,这个记录便被刷新为 2.11 亿美元。

《Last War》在 2024 年的收入情况

而到了今年 1 月,这款游戏又创下了新的月收入纪录——2.12 亿美元。值得一提的是,在接下来的 2 月,《Last War》的月收入记录很有可能会再次刷新,因为在情人节当天,游戏才又达成了新的日收入记录(1160 万美元),相比之前的数据增长了 21%。

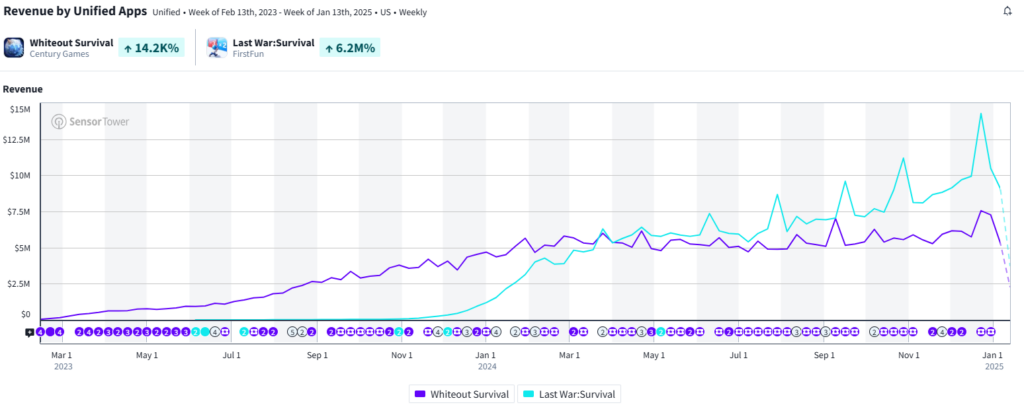

可以说,《Last War》就是目前国产 SLG 手游里最具代表性的产品之一。为什么说是之一?因为据 Sensor Tower 数据显示,另一款同样很具代表性的国产 SLG 手游《Whiteout Survival》(下文简称《无尽冬日》)也即将在 2 月下旬,累计收入突破 20 亿美元大关。

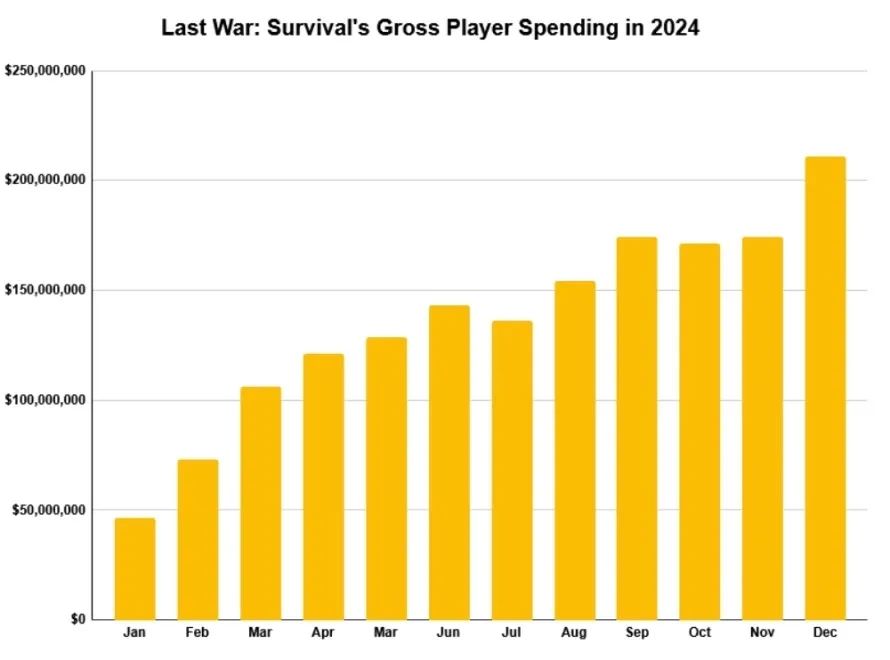

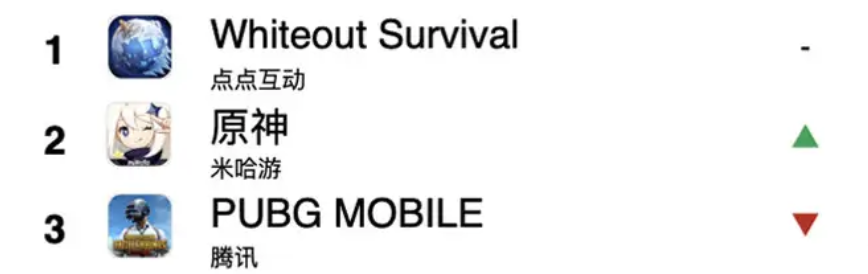

今年 1 月的中国手游收入榜,《无尽冬日》又再登顶

需要指出的是,Sensor Tower 的统计范围并不包括中国大陆的 App Store 及第三方安卓渠道,也不包括网页商店及小程序游戏等,因此如果把这些都考虑在内,《无尽冬日》的累计收入可能早就超过了 20 亿美元。

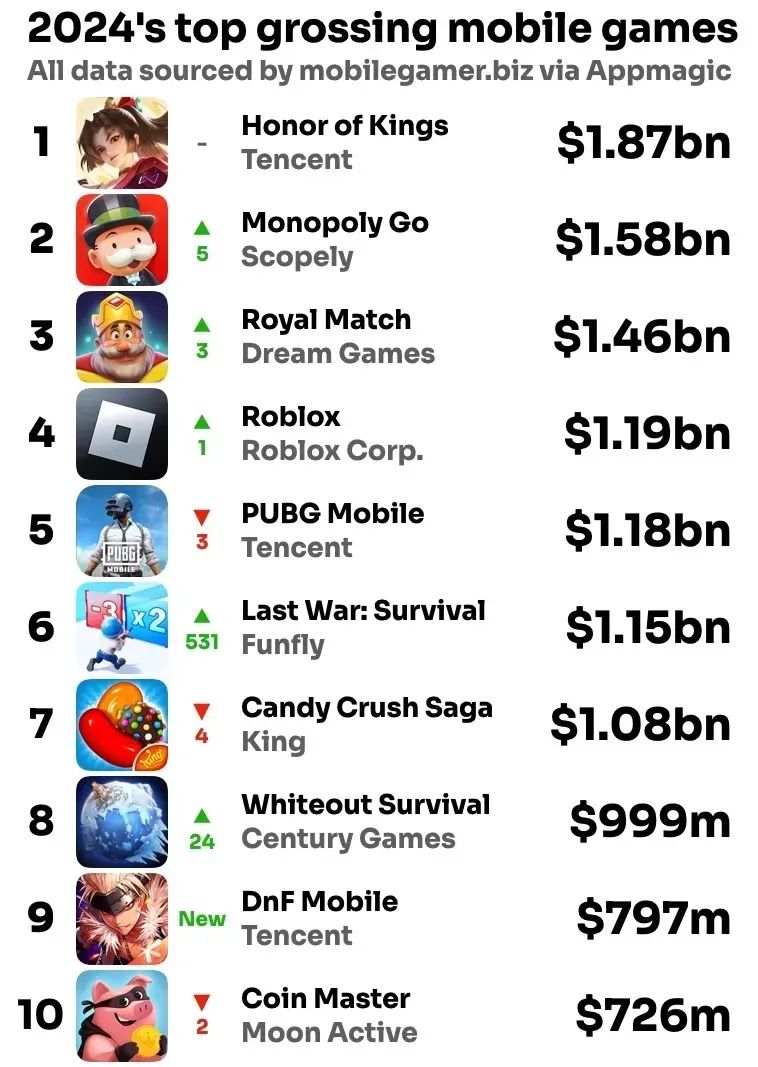

其实在一些全球范围的收入榜单上,我们也能看到这两款国产手游的身影

那么,这“数一数二”的两个新生代 SLG 爆款有何异同?两者的市场打法在对比之下又会有怎样的经验总结?最近,市场研究机构 Naavik 就从数据和打法两个维度深入探讨,尝试拆解两者的共性和区别。

以下为手游那点事的编译内容,为提高阅读体验有所调整:

为什么能脱颖而出?

直接进入正题吧,可以说,《Last War》的增长势头非常令人瞩目。

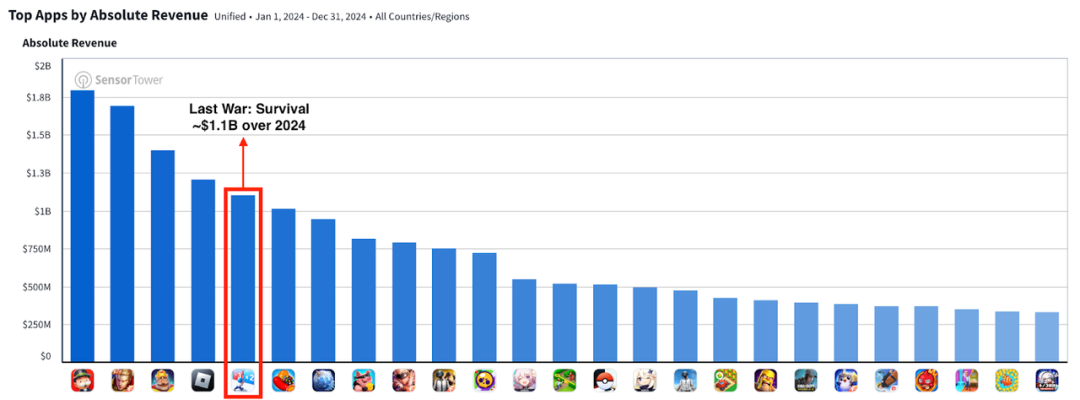

这款 SLG 手游于 2023 年 6 月上线,但直到 2024 年才真正开始爆发。根据 Sensor Tower 的数据,它跻身去年收入最高的五款游戏之列,年收入超过 11 亿美元。

2024 年收入最高的游戏

我们之前通过对《无尽冬日》和《Puzzles & Survival》的拆解,探讨了在隐私优先的用户获取(UA)时代下新一代 SLG 手游的发展。

然而,让《Last War》脱颖而出的,是其在与竞争对手(尤其是该细分领域的领头羊《无尽冬日》)相比时,展现出的惊人收入增长速度。

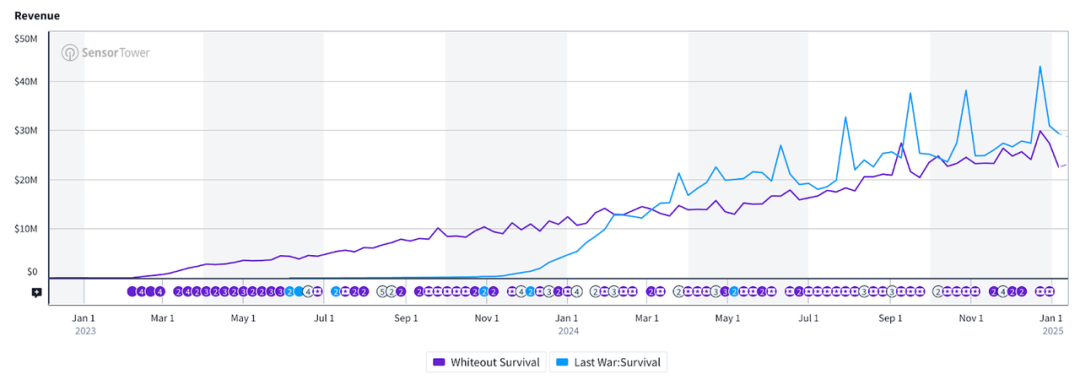

《无尽冬日》与《Last War》的历史收入趋势对比

那么,是什么推动了这种爆炸性的收入增长?这种增长是可持续的,还是以牺牲其他核心关键绩效指标(KPIs)为代价换取的短期收益?

其实如果从游戏背后的团队来看,你会发现 First Fun 在《Last War》上的成功并非偶然。这家公司汇聚了一支才华横溢的创始团队,他们在 SLG 手游领域拥有深厚的专业知识,并曾成功将中国游戏推向全球市场。

然而,经验只能起到部分作用,First Fun 在《Last War》上的执行同样至关重要。接下来,我们将通过数据来剖析这款游戏是如何实现如此快速增长的。

一次爆炸性的增长

2024 年,《Last War》的收入快速增长,从 2024 年 1 月的大约 3000 万美元增长到 2024 年 12 月的约 1.38 亿美元(增长 360%)。其收入排名前三的市场是美国(约 30%)、韩国(约 20%)和日本(约 17%),这也是 SLG 手游的典型市场分布。

值得注意的是,《Last War》尚未在中国大陆上线,对于 SLG 手游来说,中国大陆是一个重要市场,类似于《无尽冬日》的收入分布:美国(30%)、韩国(约 14%)、中国大陆(仅统计 iOS,约 12%)和日本(约 9%)。

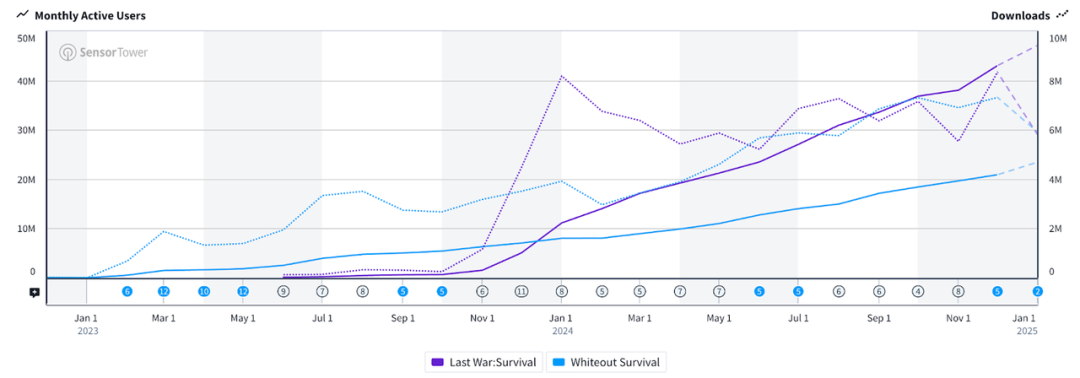

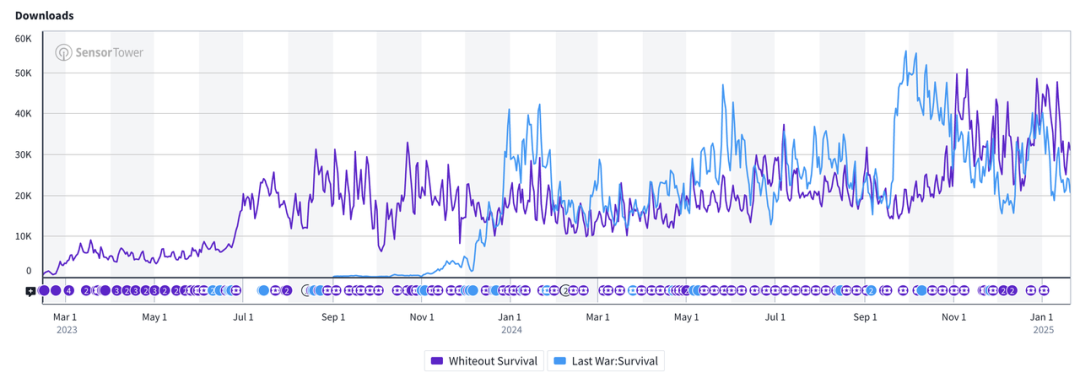

从游戏的关键收入驱动因素来看,《Last War》通过每月持续获取大量新增下载,展示了快速的活跃用户增长,如下图所示。当将这些指标与《无尽冬日》进行比较时,《Last War》在全球活跃用户增长方面远远超过了其最接近的竞争对手,这成为其收入快速增长的主要推动力。

《Last War》与《无尽冬日》的全球月活跃用户数(MAU,实线)和月度下载量(虚线)对比

但用户增长只是其成功故事的一个方面。在 SLG 手游中,支持出色的活跃用户增长的同时,还需要同样出色的每用户日均收入(ARPDAU),因为这一类型依赖于长期投入游戏的小部分付费玩家。

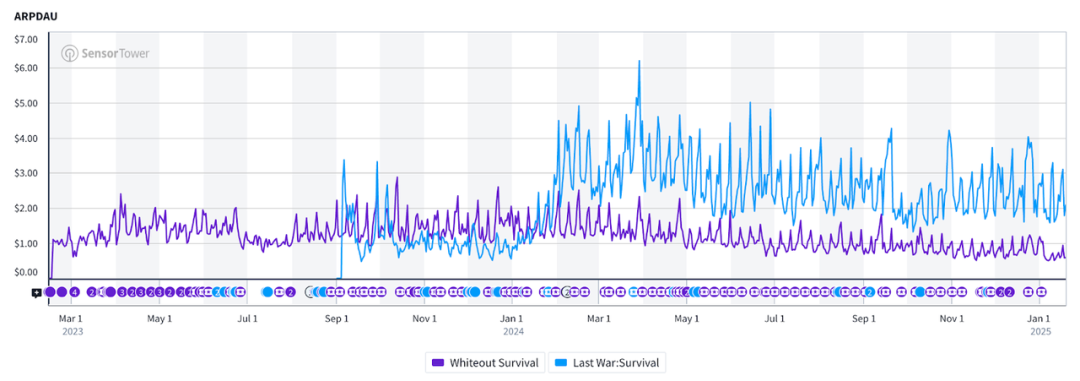

而《Last War》恰恰做到了这一点,其 iOS 美国市场的 ARPDAU 比《无尽冬日》高出 100% 以上(2.47 美元 vs 1.08 美元)。在韩国和日本等其他关键收入地区,情况也类似。

《Last War》与《无尽冬日》的 iOS 美国市场每用户日均收入(ARPDAU)对比

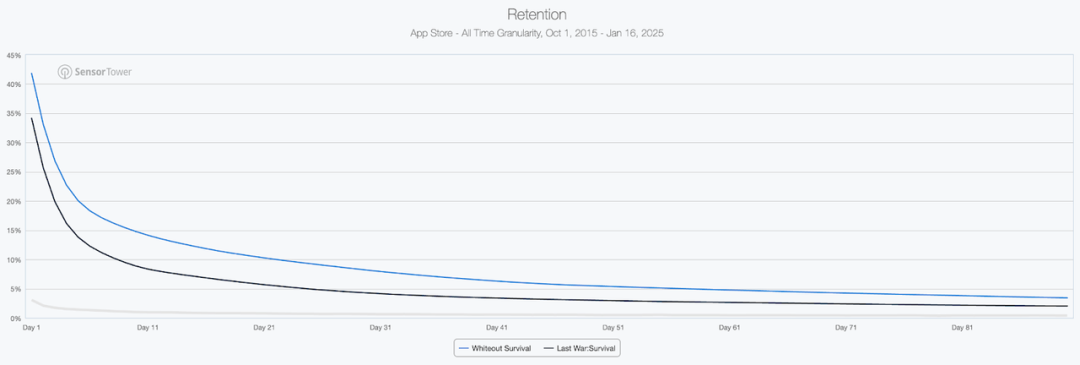

然而,《Last War》在留存率方面落后于《无尽冬日》。

在美国 iOS 平台上,《Last War》的次日(D1)、7 日(D7)和 30 日(D30)留存率分别为 34%、11% 和 4%,而《无尽冬日》的留存率则为 42%、17% 和 8%,这一留存差距相当显著。

这种差距的影响凸显了《Last War》在用户获取(UA)到产品转化以及留存漏斗方面的质量,接下来我们将进一步解释。

《Last War》与《无尽冬日》的 iOS 美国市场留存率对比

在美国 iOS 平台上,《Last War》和《无尽冬日》的每日下载量大致相同。这意味着,两款游戏的广告观看者中下载游戏的比例大致相当。

简单来说,可以得出结论,两款游戏的用户获取(UA)到产品转化漏斗同样强大。

《Last War》与《无尽冬日》的 iOS 美国市场下载量对比

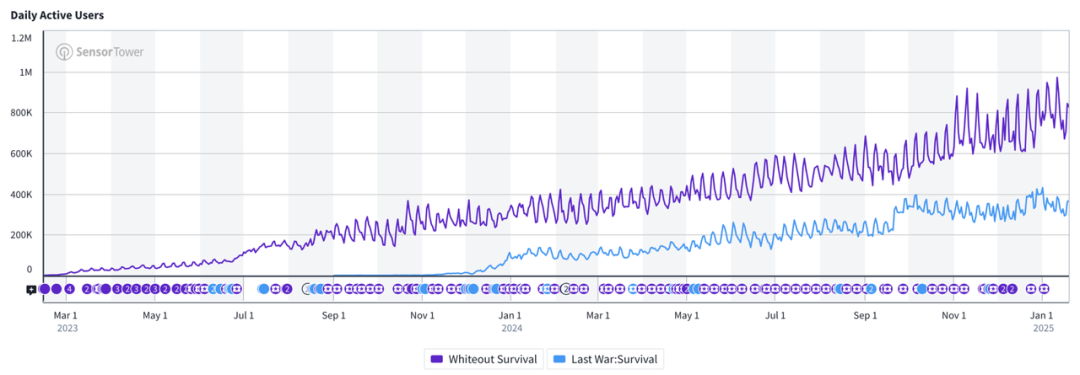

然而,在比较 iOS 美国市场的日活跃用户数(DAU)时,《Last War》的表现明显低于《无尽冬日》,这与其较弱的留存曲线有关。

因此,尽管《Last War》的用户获取(UA)到产品转化漏斗表现强劲,但以下数据开始揭示其 UA 到产品留存漏斗中的一些问题。我们将在下一部分探讨其原因。

《Last War》与《无尽冬日》的 iOS 美国市场日活跃用户数(DAU)对比

综合以上所有因素,两款游戏的每用户终身收入(RPD)相对接近也就不难理解了,在美国 iOS 平台上,D365 的 RPD 约为 16 美元,其中一款游戏的留存优势被另一款游戏的 ARPDAU 优势所平衡。

对于《Last War》来说,强劲的 ARPDAU 加上快速增长的用户基础,自然带来了市场成功。但考虑到其长期 D30+ 留存率几乎是其最接近竞争对手的一半,如果没有不成比例地增加玩家数量,这款游戏就不可能成为顶级的 SLG 手游,因此用户获取(UA)活动变得至关重要。

用户获取与运营活动

1、非常成功的创意概念

《Last War》在用户获取(UA)方面取得成功的一个关键因素是其广告在 TikTok、Instagram、Snapchat 和 Facebook 等社交媒体平台上的广泛传播。

特别是其中一种广告概念脱颖而出:一种基于数学的射击小游戏,而不是产品核心的 SLG 玩法。根据 Sensor Tower 的数据,使用这一概念的广告在多个渠道中占据了游戏 UA 展示量的 50% 以上。

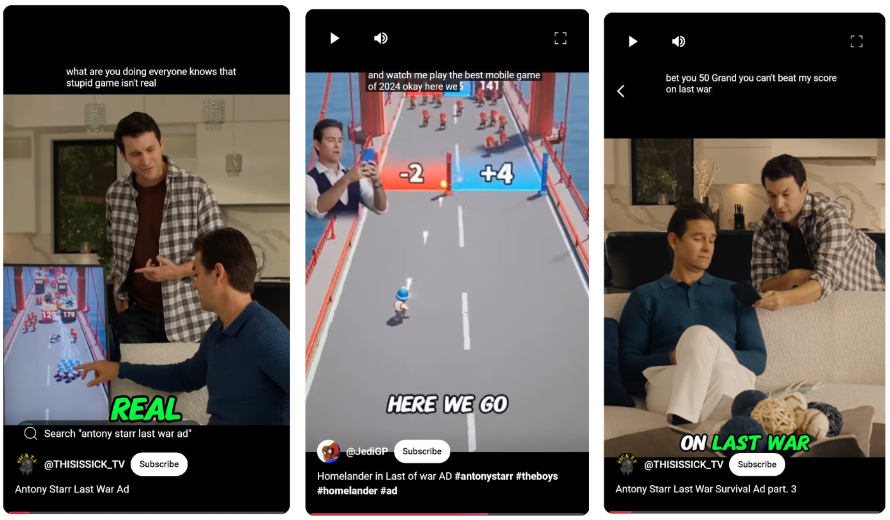

《Last War》以小游戏为特色的广告

虽然玩家最初是因为吸引人的小游戏而下载《Last War》,但 First Fun 希望玩家能够留下来(并付费)体验更深层次的 SLG 玩法。尽管有粉丝批评广告具有误导性,但游戏前 4-5 分钟的内容中有超过 60% 集中在射击小游戏上,提供了流畅的新手引导体验。随着玩家的进展,小游戏的频率逐渐减少,逐步将他们过渡到 SLG 玩法中。

这种方法有助于瞄准并吸引广泛的玩家群体,从而以更低的每次安装成本(CPI)增加下载量。然而,由于广告与产品体验之间的期望不匹配,导致留存率较低,这是硬币的另一面。根据上面展示的留存数据,《Last War》似乎正受到这种留存反噬的影响。这最终导致长期活跃用户曲线较弱,并逐渐侵蚀收入。

不过,《无尽冬日》也采用了非常类似的广告创意策略,而其更优的留存曲线应该为《Last War》提供了一个信号,表明其在 UA 到产品留存漏斗方面还有更多改进空间。

2、强大的品牌营销活动

《Last War》利用了其“误导性广告”的梗,并将其应用于创新的网红营销活动和名人品牌合作中。在这些活动中,网红们被看到玩上述基于数学的小游戏或射击僵尸。

2024 年第四季度,《Last War》与演员安东尼·斯塔尔(Antony Starr)合作,推出了一系列在 TikTok 和 Snapchat 上表现非常出色的广告。斯塔尔在热门电视剧《The Boys》中饰演“护国超人”(Homelander)。在这些广告中,斯塔尔说道:“这款游戏叫《Last War》。它之所以爆火,是因为开发者根据广告中的假游戏制作了一款真正的游戏。”

《Last War》与安东尼·斯塔尔的合作

尽管如此,根据 Sensor Tower 的创意画廊数据,这些名人广告在展示份额方面并未被证明像上一节提到的广告那样有效。但难以否认的是,这些活动确实利用了流行文化为游戏制造话题,从而放大了游戏的用户获取(UA)活动。

3、在 AppLovin 上取得成功的多渠道策略

正如当今许多寻求大规模增长的免费移动游戏(F2P)所期望的那样,多渠道 UA 策略是基本要求。《无尽冬日》和《Last War》在这方面都执行得非常成功。

![]()

《无尽冬日》与《Last War》的用户获取(UA)渠道分布对比

然而,在当今最重要渠道之一的 AppLovin 上,《Last War》似乎正在超越《无尽冬日》。如下图所示,《Last War》在 AppLovin 上的规模与《无尽冬日》在同一渠道上的下滑形成了鲜明对比。

![]()

《无尽冬日》与《Last War》在 AppLovin 上的声量趋势对比

我们只能猜测为什么《无尽冬日》决定减少对 AppLovin 的投入,也不知道它是否会在某个时候重新回归。但这并不能改变一个事实:在《Last War》的扩展阶段,该渠道上的直接竞争较少,争夺同一用户池的压力较小。

别忘了,《无尽冬日》是收入排名前十的游戏,这意味着它不在 AppLovin 上投放广告,大大减少了《Last War》在每次安装成本(CPI)上的竞争。

4、高效的运营活动变现

《Last War》成功的另一个关键方面,尤其是与《无尽冬日》相比,是其运营活动的有效性。这一点可以从游戏定期且大幅的收入峰值中明显看出,而其最接近的竞争对手则没有这样的表现。

《Last War》与《无尽冬日》的美国市场收入对比

虽然本文不深入探讨两款游戏在运营活动上的具体差异,但值得指出《Last War》在运营活动中的几个关键点:

游戏通过限时货币、礼包、限时商店和活动期间的大幅折扣,有效促进了玩家的消费紧迫感。

每周活动(如联盟对决 VS)促进了“合作竞争”,并创造了社交压力以推动消费。

游戏于 2024 年 5 月推出了第一赛季,并于 2024 年 9 月推出了第二赛季,这些赛季活动带来了显著的收入增长。

除了季节性活动和节日活动(如万圣节和圣诞节),游戏的运营活动还利用文化热点(如 2024 年夏季奥运会)来吸引玩家社区。

展望未来

总的来说,《Last War》的爆炸性收入增长可以归因于两大驱动因素:

首先,其活跃用户的显著增长得益于高效的 UA 策略。

其次,其有效的运营活动策略在关键收入市场中持续提供了强劲的 ARPDAU。将用户增长与行业领先的 ARPDAU 相结合,不难理解《Last War》在 2024 年的收入趋势为何如此亮眼。

然而,为了长期保持增长,《Last War》需要在以下几个方面发力:

由于游戏的活跃用户基数不可能永远增长(UA 资源池会随时间逐渐枯竭),First Fun 需要重新聚焦于解决游戏的核心留存问题,以延长产品的生命周期。

基于数学的小游戏广告也会随着时间的推移失去新鲜感,First Fun 可能需要在不久的将来更新其核心创意概念。目前,单一广告概念占据了其广告库存的一半以上,这可能会在未来带来重大的 UA 风险。

尽管游戏似乎已经掌握了 SLG 手游的变现秘诀,但长期保持其出色的 ARPDAU 表现,将取决于 First Fun 能否持续推出高效的运营活动,尤其是在面对即将推出的新竞争对手时。

别忘了,《Last War》仍然可以选择在中国大陆上线,从而吸引大量新玩家并带来可观的收入。

First Fun 将如何引领《Last War》的未来发展,无疑是一个值得关注的有趣故事,我们祝愿团队一切顺利。